GPW: fatalna passa spółek budowlanych

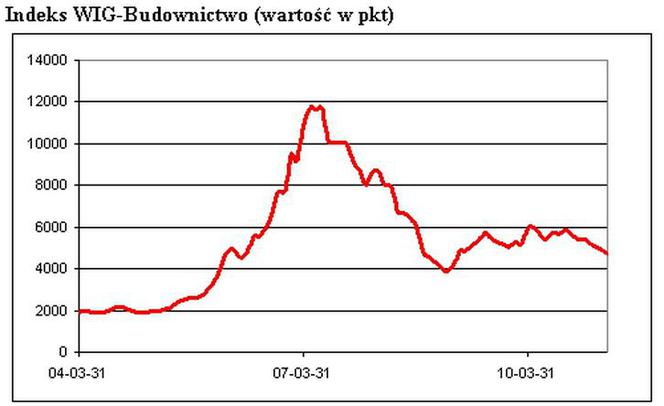

WIG-Budownictwo spadł w kwietniu już po raz czwarty z rzędu, a branża po raz kolejny (poprzednio w lutym) była najsłabsza na warszawskiej giełdzie. Wskaźnik jest już coraz bliżej dna ostatniej bessy.

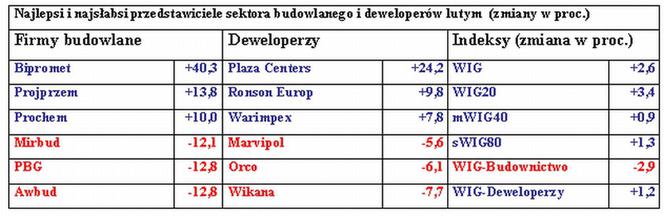

Z 31 spółek, wchodzących w skład subindeksu, w kwietniu podrożało tylko (a może „aż”) dziesięć. Najmocniej – dość niespodziewanie – wzrósł kurs Biprometu, spółki świadczącej usługi projektowe i inżynieryjno-budowlane. Cena doszła do najwyższego poziomu od trzech lat. Powód? Prezes Tadeusz Baj zapowiedział wyraźną poprawę wyników finansowych. Portfel zamówień spółki urósł już do 118 mln zł, tymczasem w 2010 r. przychody firmy wyniosły 38 mln zł. Do skokowej poprawy kontraktacji przyłożył się główny akcjonariusz – KGHM – który zlecił Biprometowi wykonanie dokumentacji technicznej Huty Miedzi Legnica. Wartość zlecenia to 56,8 mln zł. Bipromet planuje rozwinąć skrzydła także w innych obszarach – przede wszystkim w projektowaniu spalarni śmieci.

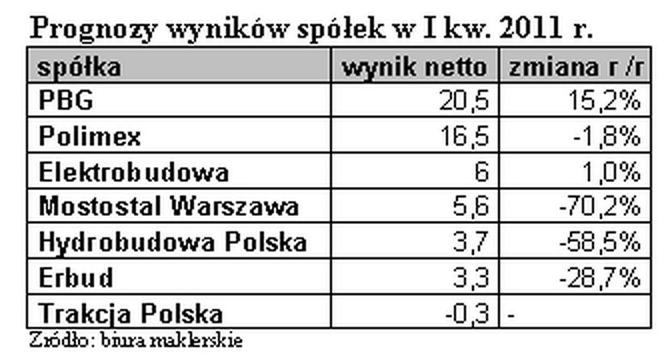

Bogate plany rozwoju ma też PBG, ale notowaniom to nie pomaga. W kwietniu spadły do poziomu najniższego od pięciu lat. Przedstawiciele spółki poinformowali o podpisaniu listu intencyjnego z Obrascon Huarte Lain (to spółka, z którą PBG negocjuje sprzedaż udziałów w HBP i drugiej ze spółek z grupy – Aprivii) w sprawie współpracy w sektorze ropy i gazu na rynkach zagranicznych, ze szczególnym uwzględnieniem krajów Ameryki Południowej. Dodatkowo firmy są zainteresowane rozpoczęciem współpracy w zakresie budowy infrastruktury transportowej, budownictwa lądowego i innego budownictwa specjalistycznego w Afryce, a także na rynkach Rosji, Turkmenistanu, Uzbekistanu i Kazachstanu. Zarząd PBG opublikował prognozy wyników na 2011 r. Grupa ma wypracować 200 mln zł zysku netto przy 2,3 mld zł przychodów. To mniej, niż spodziewali się analitycy. Jeszcze na początku tego roku szacowali oni, że PBG osiągnie 260 mln zł czystego zysku. W 2010 r. PBG zarobiło 224 mln zł. W samym pierwszym kwartale – jak szacują analitycy – grupa zanotowała 20,5 mln zł zysku netto. To 15 proc. więcej, niż w analogicznym okresie 2010 r. Co ciekawe, wśród ośmiu największych grup budowlanych z GPW, to właśnie PBG jako jedyne ma zanotować wyraźną poprawę wyników. Poza wielkopolską firmą jeszcze tylko Elektrobudowa ma poprawić zysk (ale tylko o 1 proc.), zyski pozostałych mają spaść, a wynik netto Trakcji Polskiej ma oscylować wokół zera.

Wyniki finansowe za pierwsze trzy miesiące roku opublikował już Budimex. Zysk netto spadł o 13 proc. do 46,65 mln zł. Przy okazji był o 3 mln zł niższy od średniej prognoz analityków. Przychody wzrosły natomiast o 38 proc. do 798 mln zł. Spółka odczuwa już jednak spadek zamówień, przede wszystkim w segmencie drogowym. W I kwartale wartość podpisanych kontraktów wyniosła 800 mln zł i była o 600 mln zł niższa, niż przed rokiem. — Liczba ofert, które składamy, jest istotnie mniejsza, głównie przez spadek zamówień drogowych. Liczę jednak, że wzrost przychodów grupy w całym roku wyniesie więcej niż kilkanaście procent. Chciałbym, by pomimo presji na koszty realizacji grupa wypracowała zysk netto na poziomie zbliżonym do ubiegłorocznego — powiedział Dariusz Blocher, prezes Grupy Budimex. Prezes spodziewa się, że lata 2011 i 2012 będą dla spółek budowlanych najtrudniejsze, ze względu na przerwę w ogłaszaniu przetargów finansowanych przez fundusze europejskie, opóźniane kontrakty energetyczne oraz ograniczenie możliwości zadłużania się samorządów.

Przeczytaj również: Kiepski kwartał spółek budowlanych z GPW

Polcolorit odbija

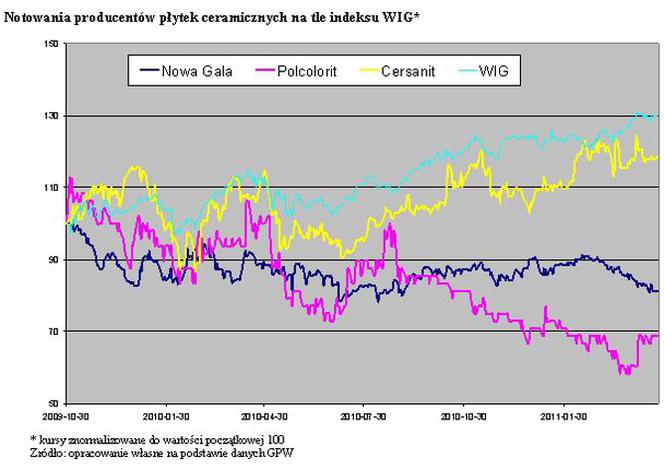

Optymizmem powiało tymczasem z branży producentów płytek ceramicznych. -To będzie rok odbudowywania cen– mówią przedstawiciele firm, a źródło poprawy marż dostrzegają w nowych stawkach celnych, które od 18 marca obowiązują w krajach Unii Europejskiej na import płytek z Chin. Podwyżka jest znaczna – z 5 do aż 73 proc., ale na razie obowiązywać będzie tylko do 18 września. Import na polski rynek z Chin był co prawda niewielki (5 mln m kw. rocznie, 6-7 proc. wolumenu całego rynku), ale zdaniem przedstawicieli giełdowych producentów płytek – Nowej Gali i Polcoloritu – decyzja Komisji Europejskiej ułatwi rozpoczęcie procesu urealnienia cen. Niskie marże przy słabej sprzedaży decydowały o słabych wynikach spółek i ich kiepskich notowaniach (patrz wykres). W kwietniu wyraźnie odbiły notowania Polcoloritu. Papiery spółki cieszyły się wzięciem po tym, jak Wiktor Strach, nowy wiceprezes spółki, poinformował o rozmowach z dużym europejskim graczem branżowym. Był dość enigmatyczny. Powiedział jedynie, że współpraca ma polegać na wykorzystaniu wolnych mocy produkcyjnych spółki. Chodzi więc najprawdopodobniej o produkcję płytek pod marką obcą. Nie jest to działka wysokomarżowa, ale spółka ma wysokie koszty stałe i jeśli myśli o osiągnięciu progu rentowności, musi rozkręcać sprzedaż. W I kwartale wciąż nie było z tym najlepiej: przychody skurczyły się o 14 proc. do 11,2 mln zł. Nie zabrakło na szczęście pozytywnych sygnałów: mimo spadku sprzedaży marża podstawowa w ujęciu wartościowym wzrosła o 6 proc. do 2,9 mln zł, a w ujęciu procentowym z 21 do 25 proc. O jedną trzecią zmniejszono też koszty sprzedaży, dzięki czemu strata operacyjna stopniała z 575 do 89 tys. zł. Strata netto wyniosła 534 tys zł, wobec 684 tys. zł straty rok wcześniej.

Spokojny debiut Libetu

W kwietniu giełdowa branża producentów materiałów budowlanych powiększyła się o kolejnego reprezentanta. I to nie byle jakiego: Libet jest w końcu drugim największym w Polsce producentem kostki burkowej, z udziałem w rynku na poziomie ponad 20 proc. Obecnie do Libetu należy 14 zakładów, posiadających 24 linie produkcyjne, o łącznych mocach wytwórczych 14 mln mkw. kostki. Większy jest tylko Polbruk. W ofercie publicznej Libetu znalazły się tylko akcje, sprzedawane przez największego akcjonariusza – fundusz private equity Innova Capital. Zachował on jednak kontrolę nad spółką. Co ciekawe, Libet już pod koniec ubiegłego wieku próbował wejść na GPW. Wtedy jednak nie udało się znaleźć chętnych na nowe akcje, a firma trafiła do obrotu na rynku pozagiełdowym CeTO. Później jednak została z nich wycofana, kiedy kontrolę nad spółką przejęła grupa Tarmac. Na początku 2010 r. Tarmac (jego właścicielem był koncern Anglo American) został „rozparcelowany”, a jego polska spółka została odkupiona przez Innove Capital. W 2010 roku Libet osiągnął przychody ze sprzedaży w wysokości 232,7 mln zł oraz zysk netto na poziomie 24,1 mln zł (wynik skorygowany o wydarzenia jednorazowe). W 2009 r. spółka wypracowała 15,9 mln zł zysku netto przy przychodach wynoszących 232,7 mln zł. Debiut spółki na GPW nie był jednak szczególnie efektowny: w pierwszych transakcjach kurs rósł o mniej, niż 1 proc.