Kondycja finansowa spółek materiałów budowlanych

Porównując kondycję finansową spółek materiałów budowlanych we wrześniu 2008 roki z wrześniem 2007 (szczyt hossy), otrzymuje się jednoznaczny obraz sytuacji. Przeciętne aktywa (mediana) i kapitał własny zbadanej grupy spółek pozostały bez zmian, odpowiednio 217 mln PLN i 135 mln PLN. O blisko 60 % obniżyły się przychody ze sprzedaży, o 70 % zysk operacyjny, o 80 % zysk netto. Rentowność sprzedaży (ROS) spadła z 6 % do 3,6 %, zwrot z kapitału (ROE) z 8,9 % na 6,5 %. Przeciętny wskaźnik C/Z obniżył się z 30,1 do 10,4, C/WK z 2,0 na 1,2, zaś RSZ – z 8,9 % na 61,4 % (!).

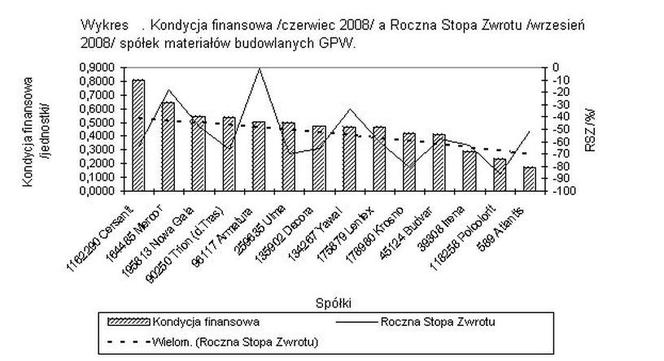

Wykres 1

i

Źródło: opracowanie i obliczenia własne, OBRK, Marek W. Zdyb. Wskaźniki finansowe: “Rzeczpospolita”, Spółki GPW. Wyniki II kw.2008 /raport/, 21.08.2008. Wskaźniki: C/Z, C/WK, RSZ: “Parkiet”, 30.09.2008

W klasyfikacji niezmiennie przoduje Cersanit SA, z kapitałem własnym czterokrotnie wyższym niż kolejnej w rankingu Ulmy SA w przeciągu roku poprawiły swoją pozycję Nowa Gala SA i Trion SA (dawniej Tras Intur), natomiast nieco przesunęły się do tyłu Ulma SA i Yawal SA. Trend rocznej stopy zwrotu z inwestycji (RSZ) niemal idealnie współgra z przebiegiem klasyfikacji kondycji finansowej spółek. Świadczy to o dojrzałości podsektora materiałów budowlanych i przemawia za tym, że w dłuższym okresie poziom notowań akcji poszczególnych spółek wynika z ich rzeczywistej kondycji finansowej, nie zaś z działań spekulacyjnych.

Atrakcyjność akcji spółek materiałów budowlanych

W sierpniu 2006 roku grupę spółek materiałów budowlanych z Niemiec, Francji, Włoch i Wielkiej Brytanii porównano ze spółkami polskimi. Potencjał dochodowy (avRpY) spółek unijnych wyniósł 6,78 %, zaś spółek polskich 9,99 %. Ryzyko inwestycyjne (Loss Ratio) w przypadku spółek unijnych wyniosło 2,59, zaś spółek polskich 4,66. Całkowita, uśredniona mediana, siła dochodowa (Total Winning Potential Value) zbioru unijnych spółek materiałów budowlanych wynosiła 13,87, zaś polskich spółek 7,47, była więc o blisko połowę mniejsza.

W czerwcu 2007 roku polski sektor materiałów budowlanych odnotował wzrost średniorocznego potencjału dochodowego (avRpY) do 13,18 %, czyli o 23,3 % w stosunku do roku ubiegłego. Wskaźnik strat (Loss Ratio), będący odbiciem ryzyka inwestycyjnego pogłębił się do 6,06 czyli spadł o -30 % /Tabela 1/. Siła dochodowa (Total Winning Potential Value) podsektora wyniosła 10,76, czyli zwiększyła się o 44 %. W grudniu 2007 roku przeciętna siła dochodowa polskich spółek obniżyła się do – 0,6170, czyli o - 105 % w stosunku do czerwca 2007 roku. Wskaźnik strat (Loss Ratio) wyniósł 7,3995, co oznaczało wzrost ryzyka o 22 %. Siła dochodowa (TWPV) wyniosła 7,63, czyli obniżyła się o 171 % w stosunku do czerwca 2007 roku.

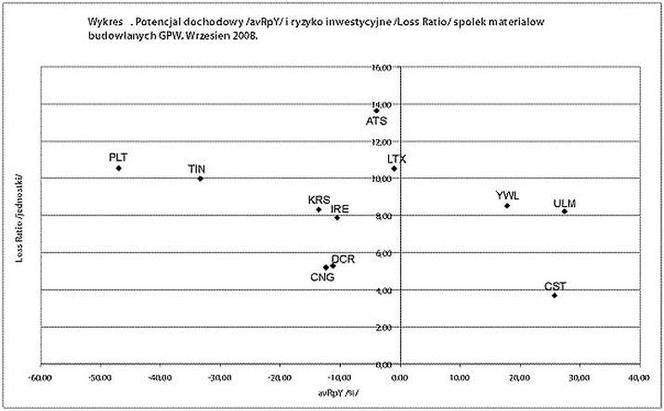

We wrześniu 2008 roku przeciętny potencjał dochodowy podsektora (avRpY) spadł do -10,55 %, tj. o -180 % w porównaniu z wrześniem 2007. W tym samym okresie ryzyko inwestycyjne, wyrażone wskaźnikiem straty (Loss Ratio) wzrosło z 5,85 do 8,30, czyli o 42 %. Siła dochodowa (TWPV) obniżyła się w okresie grudzień 2007-2008 z -15,53 do -255,90, czyli 15,5-krotnie. Spośród przeanalizowanych 11 spółek zaledwie trzy odnotowały dodatni potencjał dochodowy (Cersanit SA, Ulma SA, Yawal SA). W grudniu 2007 roku do grupy tej należały jeszcze Decora SA i Lentex SA. Akceptowalny poziom ryzyka inwestycyjnego prezentuje w tej grupie jednak tylko Cersanit SA (Loss Ratio 3,68), chociaż poziom wskaźnika tej spółki pogorszył się niemal czterokrotnie w ciągu roku. Ryzyko inwestycyjne Ulmy SA i Yawalu SA nadal pozostaje wysokie, chociaż ostatnio w przypadku spółki Yawal SA nieco się obniżyło. Wysokie ryzyko inwestycyjne, w połączeniu z utrzymującym się spadkiem potencjału dochodowego, wzbudza obawy w przypadku spółek Polcolorit SA i Trion SA. Zważywszy, że w budowlanym cyklu inwestycyjnym spółki materiałów budowlanych występują przed spółkami budowlano-montażowymi i deweloperskimi, sytuacja tego podsektora wydaje się stanowić zapowiedź poważniejszych kłopotów całej branży budowlanej w nadchodzącym 2009 roku.

W krajach tzw. starej Unii wskaźniki potencjału dochodowego i ryzyka inwestycyjnego podsektorów budowlano-montażowego (wraz z deweloperskim) i materiałów budowlanych kształtowały się na podobnym poziomie. Świadczy to o względnym wewnętrznym zrównoważeniu unijnej branży budowlanej. W Polsce wskaźniki te cechuje wciąż dość znaczna rozbieżność wartości, na niekorzyść podsektora materiałów budowlanych.

i

Tabela 1

| L.p. | Nazwa spółki | Potencjał dochodowy (avRpY) | Ryzyko inwestycyjne (Loss Ratio) | ||||||

|---|---|---|---|---|---|---|---|---|---|

| IX.08 | VI.08 | XII.07 | VI. 07 | IX.08 | VI.08 | XII.07 | VI.07 | ||

| 1. | Atlantis | -3,94 | 0,85 | - 2,37 | 11,45 | 13,63 | 13,74 | 13,07 | 9,73 |

| 2. | Cersanit | 25,76 | 31,40 | 43,44 | 55,20 | 3,68 | 3,44 | 2,68 | 0,78 |

| 3. | Decora | -11,21 | -11,29 | 12,27 | 55,56 | 5,28 | 6,62 | 6,14 | 1,33 |

| 4. | Irena | -10,55 | -5,20 | - 1,93 | 5,14 | 7,87 | 6,78 | 7,20 | 5,71 |

| 5. | Krosno | -13,59 | -12,20 | - 2,27 | 13,18 | 8,30 | 8,90 | 8,20 | 5,84 |

| 6. | Lentex | -1,02 | -3,25 | 8,54 | 27,51 | 10,52 | 10,87 | 10,17 | 5,85 |

| 7. | Nowa Gala | -12,37 | -13,65 | - 3,94 | - 0,31 | 5,19 | 5,50 | 4,81 | 4,38 |

| 8. | Polcolorit | -47,00 | -42,92 | - 36,03 | 1,57 | 10,54 | 10,50 | 11,07 | 6,28 |

| 9. | Trion /Tras/ | -33,39 | -32,28 | - 29,97 | - 20,47 | 9,97 | 10,48 | 11,77 | 10,09 |

| 10. | Ulma | 27,41 | 39,68 | 51,28 | 63,85 | 8,21 | 6,61 | 6,43 | 6,75 |

| 11. | Yawal | 17,84 | 20,79 | 29,80 | 36,80 | 8,51 | 9,08 | 9,70 | 8,19 |

| Mediana: | -10,55 | -5,20 | -0,62 | 13,18 | 8,30 | 8,90 | 7,74 | 5,85 | |

Źródło: opracowanie własne, OBRK, Marek W. Zdyb

Miesięczna dynamika spadku kursu akcji (wskaźnik “Impetus”) w zasadzie nie zaskakuje /Tabela 2/. Generalnie, przeciętne tempo spadku kursu akcji, w porównaniu z branżą budowlano-montażową, jest wysokie. W przypadku czołowych spółek najniższe jest ono dla Yawalu SA. Najwyższe zaś dla spółki Polcolorit SA, co również nie jest niespodzianką. Zaskoczeniem, na pierwszy rzut oka, może być natomiast znacząca wartość wskaźnika dla spółki Ulma SA. W przypadku Cersanitu SA jest to niemal dokładnie poziom przeciętny całego zbioru.

Wykres 2:

Źródło: opracowanie własne, OBRK, Marek W. Zdyb

Niekorzystnie kształtują się wskaźniki płynności finansowej i obsługi długu. Wszystkie trzy kryteria spełniły zaledwie trzy spółki. Yawal SA i Ulma SA to spółki z czołówki rankingu atrakcyjności inwestycyjnej, przy czym w przypadku tej ostatniej zastrzeżenia budzi niski stopień pokrycia zadłużenia długoterminowego kapitałem obrotowym (7 %). Dobre parametry płynności finansowej osiągnęła restrukturyzująca się spółka Trion SA.

i

Tabela 2

| L.p. | Nazwa spółki | Miesięczna dynamika zmiany kursu (%) | Wskaźniki płynności (obsługa długu) | ||||

|---|---|---|---|---|---|---|---|

| IX.08 | XII.07 | Impetus (%) | Graham I* | Graham II** | Town | ||

| 1. | Atlantis | 1,23 | 1,42 | -1,45 | 0,65 | k.o.<0 | p.p.(-) |

| 2. | Cersanit | 15,58 | 32,95 | -5,86 | 1,44 | 0,54 | p.p.(-) |

| 3. | Decora | 16,84 | 35,10 | -5,78 | 1,54 | 1,37 | 69,86 |

| 4. | Irena | 6,04 | 12,50 | -5,74 | 0,87 | k.o.<0 | p.p.(-) |

| 5. | Krosno | 1,42 | 3,75 | -6,90 | 2,13 | 0,61 | p.p.(-) |

| 6. | Lentex | 15,48 | 29,75 | -5,33 | 2,18 | 2,75 | p.p.(-) |

| 7. | Nowa Gala | 3,80 | 5,92 | -3,98 | 1,53 | 0,99 | 71,83 |

| 8. | Polcolorit | 0,31 | 0,92 | -7,37 | 1,37 | 0,49 | p.p.(-) |

| 9. | Trion /Tras/ | 1,01 | 1,98 | -5,44 | 1,47 | 5,25 | 0,38 |

| 10. | Ulma | 101,30 | 281,10 | -7,11 | 1,13 | 0,07 | 2,69 |

| 11. | Yawal | 29,00 | 50,45 | -4,72 | 6,02 | 6,33 | 0,28 |

| Mediana: | -5,85 | ||||||

Źródło: opracowanie własne, OBRK, Marek W. Zdyb

P.p.(-): ujemne przepływy pieniężne. K.o.<0: ujemny kapitał obrotowy. *: dane na czerwiec 2008. **: dane na grudzień 2007