W styczniu nastroje na GPW zmieniały się jak w kalejdoskopie

To był miesiąc silnych wahań kursów akcji na warszawskiej giełdzie. Najpierw indeks największych spółek WIG20 mocno zanurkował, po kilku dniach dynamicznie odbił, osiągając najwyższy poziom od sierpnia 2008 r., by znów spaść po niepokojących doniesieniach z Egiptu.

Niepokoje społeczne na północy Afryki stały się dla inwestorów na całym świecie doskonałym pretekstem do realizacji wcześniejszych, pokaźnych zysków. Wydaje się jednak, że to tylko korekta w trendzie wzrostowym, niż trwalsza przecena.

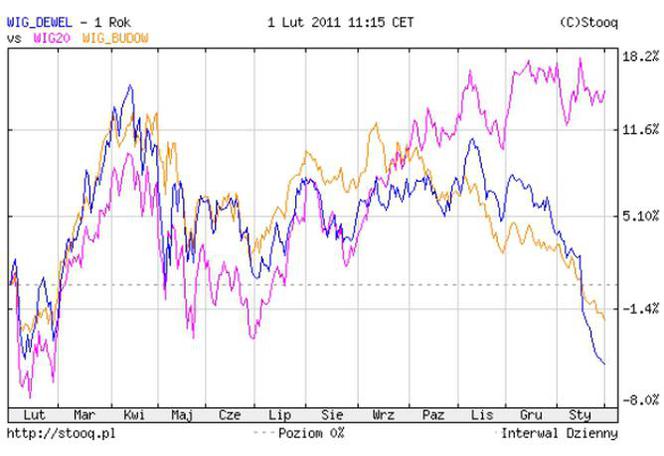

Inaczej jest z branża budowlaną i deweloperami: tu trend spadkowy sektorowych subindeksów jest wyraźny i na razie nic nie zapowiada odbicia. W styczniu notowania WIG-Budownictwo i WIG-Deweloperzy znów poszły w dół o – odpowiednio – 4,5 i 9,2 proc. i tym razem były to zdecydowanie dwa najgorsze subindeksy branżowe na GPW.

WIG-Deweloperzy i WIG-Budownictwo na tle WIG20

Ze spółek mających największy wpływ na wartości indeksu stosunkowo najmniej, bo tylko 0,5 proc., stracił Budimex. Notowania Polimeksu obniżyły się o 3,8 proc. (od marca spółka najprawdopodobniej straci miejsce w indeksie WIG20 przy okazji kwartalnej rewizji jego składu), kurs PBG poszedł w dół o 4,2 proc., o 11,9 proc. spadł kurs Erbudu, a czerwoną latarnią branży okazał się być tym razem Mostostal Warszawa. Cena jego akcji spadła aż o 18,6 proc. do poziomu najniższego od blisko dwóch lat.

Najlepsi i najsłabsi przedstawiciele sektora budowlanego i deweloperskiego w styczniu (zmiany w %)

| firmy budowlane | deweloperzy | indeksy (zmiana w %) | |||

|---|---|---|---|---|---|

| Pol-Aqua | +12,7 | Dom Development | +10,2 | WIG20 | -1,4 |

| Mostostal-Export | +2,4 | NFI Octava | +4,5 | WIG | -0,7 |

| Energomontaż-Południe | +1,6 | PA Nova | +4,4 | mWIG40 | +0,7 |

| Gastel Żurawie | -15,8 | Reinhold | -15,4 | sWIG80 | +2,5 |

| Hydrobudowa Polska | -16,7 | Marvipol | -15,5 | WIG-Deweloperzy | -9,2 |

| Mostostal Warszawa | -18,6 | ICPD | -17,5 | WIG-Budownictwo | -4,5 |

| Źródło: GPW | |||||

Bardzo słabo wypadli też najwięksi deweloperzy: kurs GTC zanurkował o 14,4 proc., JW. Construction o 12,3 proc., Echa o 7,7 proc., a Polnordu o 4,2 proc.

W tej ostatniej spółce doszło do sporych zmian w zarządzie. Prezesa Wojciecha Ciurzyńskiego zastąpił Bartosz Puzdrowski. Menedżer, pracujący wcześniej w irlandzkiej grupie deweloperskiej Quinlan Private Golub zapowiedział już, że rewolucji w firmie nie będzie, ale spółka ma mocniej rozwijać działkę komercyjną. W działalności podstawowej – sprzedaży mieszkań – ten rok ma być dużo lepszy od poprzedniego. Polnord liczy na to, że znajdzie chętnych na 1,4 tys. lokali. Byłoby to prawie dwa razy więcej, niż w 2010 r. i ponad trzy razy więcej, niż w 2009 r.

Wynik sprzedażowy, który Polnord chce osiągnąć w tym roku, w ubiegłym zrealizował Dom Development (1380 mieszkań), jedna z niewielu spółek z branży, której notowania w styczniu poszły w górę. I to wyraźnie, bo aż o 10 proc. Nie przeszkodziło to, że prezes Jarosław Szanajca zapowiedział, że pierwszy kwartał dla spółki zakończy się najprawdopodobniej stratą ze względu na małą liczbę przekazywanych mieszkań.

W styczniu najwyższą stopę zwrotu wśród spółek budowlanych dały akcje Pol-Aquy. Inwestorów nie zmartwiło nawet problemy kolejnej ze spółek zależnych. Placidus Investments został postawiona w stan upadłości z możliwością zawarcia układu. Zobowiązania firmy sięgają 27,1 mln zł. Widmo upadłości likwidacyjnej wisiało też nad inną, dużo większą spółką z grupy – Vectrą. Sąd ostatecznie umorzył jednak postępowanie, bo jeden z wierzycieli firmy wycofał wniosek o jej likwidację.

Prawdziwą huśtawkę nastrojów przeżyli w styczniu akcjonariusze Mostostalu-Export. Najpierw kurs dynamicznie (aż o 22 proc. w dwa tygodnie) odbił od dna po ośmiu miesiącach spadków, by szybko wrócić do punktu wyjścia po niekorzystnej dla spółki decyzji warszawskiego Sadu Okręgowego, który zdecydował, że firma musi zapłacić ok. 120 mln zł na rzecz warszawskiej Dzielnicy Ursynów za opóźnienia w oddaniu do użytku hali widowiskowo-sportowej Arena Ursynów. I choć inwestorzy zareagowali nerwowo, a włodarze dzielnicy i niektóre media już zaczęły dzielić miliony, które mają spłynąć na konto ratusza, to sprawa nie jest zamknięta. Wyrok sądu jest nieprawomocny i – jak podkreśla spółka – jej zdaniem został wydany z naruszeniem prawa i procedury sądowej. Ponadto Mostostal-Export od wielu lat stoi na stanowisku, że wysokość kary jest nieadekwatna do wartości wykonanych robót (18 mln zł), a ponadto żądania są nieuzasadnione, bo do opóźnień przyczynił się również sam inwestor. Wreszcie – opóźnienia nie spowodowały żadnej szkody, bo po oddaniu do użytku hala i tak stała przez pewien czas pusta. Jakikolwiek będzie finał sporu, wiadomo, że Mostostal-Export nie uniesie tego typu obciążeń. Zasądzona kara jest bowiem o 20 proc. wyższa, niż kapitały własne spółki.

Notowania Mostostalu-Export (w zł)

Początek roku tradycyjnie przyniósł wysyp prognoz dla sektora budowlanego. Czego oczekują analitycy giełdowi?

Oczekiwania Ipopema Securities

• W 2011/2012 r. rynek budowlany wzrośnie o 9,1 i 7 proc., dzięki szczytowi koniunktury w segmencie drogowym i następującym po tym szczycie w infrastrukturze kolejowe i segmencie energetycznym.

• Do formy wróci segment budownictwa mieszkaniowego i komercyjnego.

• Spadną ceny usług budowlanych i marże na kontraktach.

• Nadzieje na miliardowe kontrakty w budownictwie energetycznym mogą być płonne, ze względu na możliwe opóźnienia, skalę potrzebnego finansowania i fakt, że niektóre projekty są na razie w fazie rozważań. Ponadto niektóre koncerny już zdecydowały o wycofaniu się z polskiego rynku (Vattenfall), a inne zrezygnowały z wybranych zadeklarowanych projektów (RWE, CEZ).

Oczekiwania Espirito Santo

• Oczekujemy licznych nowych kontraktów w 2011r. (drogi, koleje, energetyka) i dalszego wzrostu przychodów spółek budowlanych

• Spodziewamy się dalszej presji na marże (liczna konkurencja, w tym z zagranicy, może przenieść się na wszystkie segmenty budownictwa; rosnące ceny kruszyw obniżą rentowności kontraktów drogowych).

• Oczekujemy rosnącej siły podwykonawców względem generalnych wykonawców w przyszłym roku (krótsze terminy płatności, wyższe ceny usług).

Oczekiwania DI BRE Banku

• WIG Budownictwo w 2011 r. – podobnie jak w 2010 r. - znów będzie słabszy, niż indeks szerokiego rynku WIG

• Wyniki finansowe dużych firm w 2011 r. mogą być gorsze, niż w 2010 r. ze względu na zakończenie realizacji starszych, wysoko rentownych kontraktów.

• Problemem może być napływ nowych kontraktów, wpływających na wyniki 2012 r.

• Produkcja budowlano-montażowa nie wzrośnie ani w 2012, ani w 2013 r. Będzie to dyskontowane w cenach akcji już w 2011 r.

• Na tle branży lepiej mogą sobie radzić mniejsze spółki, z ekspozycją na segment energetyczny oraz kubaturowy (Energomontaż-Południe, Instal Kraków, Mostostal Zabrze, Prochem, Projprzem).

Prognozy

Analitycy DI BRE pokusili się o sporządzenie szczegółowych średnioterminowych prognoz dla poszczególnych segmentów rynku budowlanego. Zgodnie z ich przewidywaniami, w tym roku największą dynamikę wykaże dołujący przez ostatnie lata segment budownictwa kolejowego. O ponad 45 proc. wzrośnie też wartość prac w drogownictwie (kumulacja największych kontraktów), ale już od 2012 r. wartość tego segmentu będzie spadać. Po dwóch latach mocnego wzrosty wyhamuje segment budownictwa publicznego (m.in. obiekty sportowe), odbicie zaliczy za to segment budownictwa komercyjnego.

| Prognozy dla poszczególnych segmentów rynku* | ||||||

|---|---|---|---|---|---|---|

| udział w całości rynku | 2009 | 2010P | 2011P | 2012P | 2013P | |

| budownictwo ogółem | 100,0% | 9,2 | 3,9 | 18,0 | -0,7 | -0,2 |

| budownictwo kubaturowe | 46,9% | -3,8 | 4,0 | -0,2 | 7,2 | 6,4 |

| budownictwo mieszkaniowe | 15,3% | -11,2 | 0,0 | 7,0 | 10,0 | 7,0 |

| budownictwo komercyjne | 10,6% | -4,4 | -8,9 | 13,7 | 9,9 | 6,9 |

| budownictwo przemysłowe | 6,9% | -23,2 | -10,0 | 10,0 | 10,0 | 7,0 |

| budownictwo publiczne | 12,1% | 46,5 | 42,7 | -27,9 | -4,5 | 3,7 |

| budownictwo pozostałe | 2,0% | 19,2 | -0,6 | 2,6 | 8,7 | 6,3 |

| budownictwo infrastrukturalne i pozostałe | 53,1% | 23,8 | 3,8 | 34,0 | -5,9 | -5,1 |

| budownictwo drogowe i inżynieryjne | 27,6% | 32,7 | 3,2 | 45,9 | -17,1 | -34,3 |

| budownictwo kolejowe | 1,9% | -18,3 | -10,0 | 166,0 | 6,0 | 6,0 |

| budownictwo energetyczne i chemiczne | 20,3% | 25,0 | 5,8 | 10,0 | 10,0 | 30,7 |

| budownictwo pozostałe | 3,3% | -3,3 | 6,7 | 3,7 | 3,7 | 3,7 |

| Źródło: DI BRE Banku „Rynek akcji w 2011 r.”, 18 stycznia 2011 r., s. 90. | ||||||

Według analityków DI BRE Banku, w odróżnieniu od spółek budowlanych dobrą inwestycją mogą się okazać w tym roku akcje deweloperów.

- W ostatnich dwóch miesiącach akcje deweloperów mieszkaniowych zachowywały się gorzej niż rynek. Mimo to fundamentu sektora wyglądają lepiej, niż zakładaliśmy w ostatnim raporcie. (...) Z dużą dokładnością można zaprognozować poprawę wyników w drugim półroczu 2011 r. - pisze autor raportu Maciej Stokłosa. - Z czynników ryzyka zwracamy uwagę, że bardzo duża rentowność inwestycji skłania deweloperów do rozpoczynania nowych projektów. Powoduje to, że może w przyszłości wystąpić ryzyko powstania nadpodaży lokali. Deweloperzy są stosunkowo optymistyczni, z drugiej strony ich plany ograniczają czynniki rynkowe, finansowe i administracyjne. Uważamy, że popyt na mieszkania nie jest czynnikiem ryzyka. W wybranych miastach nadal małe mieszkania sprzedają się szybko, drogo i na wstępnym etapie budowy, a duże wolno i na późnym etapie zaawansowania pracy - dodaje analityk.

Specjalista rekomenduje przeważanie w portfelach sektora deweloperskiego mieszkań. - Kursy giełdowe wskazują, ze rynek nie dyskontuje wyników 2012 r., a je naszym zdaniem z dużą trafnością można przewidzieć. Uwaga koncentruje się na wynikach sprzedaży, a one na razie nie wzrosły. Liczymy, że wzrost sprzedaży będzie mieć miejsce w 2011 e. (...) Pozytywnie oceniamy przejrzystość i przewidywalność spółek. Wybrane spółki, jak na przykład Dom Development, nawet z nawiązką realizują swoje zapowiedzi i obietnice - zwraca uwagę Maciej Stokłosa.