Zastój w mieszkaniówce potęguje długi firm budowlanych. Ile wynoszą i jak branża ratuje się przed bankructwami?

Już ponad sześć miliardów długów mają firmy budowlane. W rok przyrosły one niemal o miliard, a gdyby nie zamówienia publiczne na budowę dróg i mostów byłoby jeszcze gorzej. Poza inflacją branżę dołuje mniej zleceń z mieszkaniówki oraz wyhamowane pieniądze z programów unijnych,

Spis treści

- Długi branży budowlanej: dlaczego rosną

- Wznoszenie budynków wyhamowało: jak to działa na płynność finansową

- Rynek mieszkaniowy cofnął się o dziesięć lat

- Handel już nie inwestuje w budynki a galerie idą pod młotek

- Firmy wykończeniowe w opałach

- Inżynieria lądowa ratuje sytuację

Wzrost cen energii i paliw, materiałów budowlanych, wynagrodzeń oraz wysokie koszty finansowania, przekładające się na ograniczenie popytu na nieruchomości, okazały się wyjątkowo trudnymi okolicznościami dla działania branży budowlanej.

Efekt? Jest to jeden z sektorów polskiej gospodarki, w którym jakość rozliczeń z bankami i partnerami pogorszyła się przez 12 miesięcy najbardziej, wynika z danych zgromadzonych w Rejestrze Dłużników BIG InfoMonitor i bazie informacji kredytowych BIK.

Choć w budownictwie wciąż przeważają nastroje pesymistyczne, powoli jednak przybywa optymistów. Widać ku temu również powody w saldzie zaległości, firmy wznoszące budynki powiększają je wolniej, a przedsiębiorstwa budujące drogi i mosty systematycznie je obniżają.

Długi branży budowlanej: dlaczego rosną

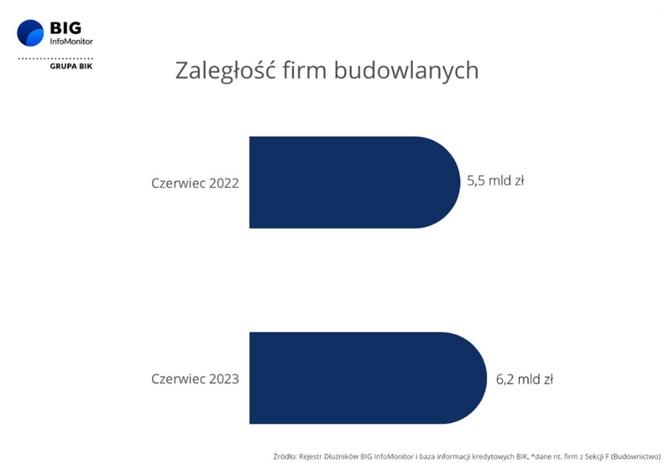

Budownictwo, to trzecia branża pod względem sumy zaległości po handlu i przemyśle. Na koniec czerwca firmy budowlane miały nieopłacone faktury zgłoszone do rejestru dłużników BIG InfoMonitor oraz opóźnione o min. 30 dni raty kredytów na łączną kwotę 6,19 mld zł.

Sytuacja branży nie jest prosta, a zmiana zaległości pokazuje, że lata 2021 i 2022 okazały się szczególnie trudnym okresem, w sumie w tym czasie przybyło ponad 1 mld zł nieopłaconych rat i faktur. Tylko od czerwca 2022 do czerwca 2023 było to 0,7 mld zł, choć należy zaznaczyć, że przyrost nieopłaconych zobowiązań kredytowych i pozakredytowych w tym roku już wyhamował i to w sytuacji, gdy w pozostałych sektorach przyspieszył.

Liczba firm aktywnych, zawieszonych i zamkniętych z problemami w spłacie zobowiązań zbliżyła się do 50,3 tys. W ciągu ostatnich miesięcy do czerwca 2023 w bazach BIG InfoMonitor i BIK przybyło 1840 nowych niesolidnych płatników, ale ich odsetek w branży zmniejszył się z 5,1 do 5 proc. Wynika to z faktu, że w sektorze – mimo trudnych czasów – wciąż pojawiają się nowe biznesy.

– Problemy z płynnością finansową często niestety są wynikiem złego zarządzania, w tym również zarządzania ryzykiem kontraktów budowlanych. W warunkach zmiennej koniunktury na poszczególnych rynkach budowlanych najlepiej wypadają firmy, które mogą sobie pozwolić na zdywersyfikowanie działalności. Niestety nie jest to opcja dla każdego – mówi dr hab. Waldemar Rogowski, główny analityk BIG InfoMonitor.

Wznoszenie budynków wyhamowało: jak to działa na płynność finansową

Z prawie 6,2 mld zł nieopłaconych w terminie zobowiązań kredytowych i pozakredytowych branży budowlanej:

- największa kwota przypada na firmy zajmujące się robotami związanymi ze wznoszeniem budynków (PKD 41) - 3,82 mld zł;

- w dziale Roboty budowlane specjalistyczne (PKD 43) w grę wchodzi 1,40 mld zł zaległości;

- przeterminowane kredyty i faktury działu Roboty związane z budową obiektów inżynierii lądowej i wodnej, czyli dróg kołowych i szynowych, mostów, tuneli czy rurociągów (PKD 42) to niecały 1 mld zł.

Obecna skala problemów budownictwa z rozliczeniami, to w dużej mierze zasługa przedsiębiorstw zajmujących się robotami budowlanymi związanymi ze wznoszeniem budynków. W rok powiększyły one zaległe zadłużenie o niemal 22 proc. Przybyło im też 381 niesolidnych dłużników. Przyczyną – załamanie rynku.

Rynek mieszkaniowy cofnął się o dziesięć lat

Jak wskazuje Polski Związek Firm Deweloperskich, w 2022 roku deweloperzy sprzedali o 38 proc. mniej mieszkań niż w 2021, a pod względem liczby transakcji zaobserwowano powrót do poziomów z lat 2013-2014.

Uruchamianie nowych inwestycji w obliczu niskiego zainteresowania nabywców i trudności w pozyskiwaniu finansowania było bardzo ryzykowne, szczególnie dla małych i średnich firm. Do tego należy dodać wzrost kosztów materiałów budowlanych i robocizny. W efekcie, rok 2022 skutkował obniżeniem liczby nowych inwestycji o około 1/3. Deweloperzy ruszyli z budową 50 tys. mieszkań mniej niż rok wcześniej.

Handel już nie inwestuje w budynki a galerie idą pod młotek

Wznoszenie nowych budynków to jednak nie tylko mieszkaniówka. Innym trudnym tematem są wielkopowierzchniowe obiekty handlowe. Nowe nie powstają, część istniejących jest rozbierana, a grunt przeznaczany jest pod budownictwo mieszkaniowe.

– W Polsce mamy większe nasycenie galeriami handlowymi niż np. w Niemczech. W Stanach Zjednoczonych, od co najmniej dziesięciu lat, galerii handlowych ubywa. Punktem zwrotnym okazała się pandemia i masowe zainteresowanie zakupami internetowymi. Nie wszyscy oczywiście w e-handlu zostali, część klientów wróciła do sklepów stacjonarnych, ale nie jest to już ta sama skala, co wcześniej – komentuje dr hab. Waldemar Rogowski.

– Spójrzmy też na branżę hotelarską. Ceny pokoi hotelowych są coraz bardziej ekskluzywne. Był moment, w którym obserwowaliśmy proces zwiększenia dostępności bazy hotelowej dla przeciętnego Kowalskiego. Dzisiaj dzieje się odwrotnie, a to nie jest dobra wiadomość dla firm budowlanych, bo może istotnie zmniejszyć zapotrzebowanie na nowe obiekty w branży hotelarskiej. W perspektywie kilku lat prawdopodobnie pojawi się problem z nowymi projektami, które mogłyby realizować duże firmy – dodaje.

Choć obaw nie brakuje, to jednak widać też, że tegoroczne zmiany w dostępie do kredytów mieszkaniowych wpłynęły na poprawę sytuacji firm wznoszących budynki. Po tym jak w II połowie zeszłego roku przeterminowane zobowiązania wzrosły o 550 mln zł, w I półroczu br. było to 131 mln zł.

Firmy wykończeniowe w opałach

Od tego, jak radzą sobie firmy zajmujące się wznoszeniem budynków, w dużej mierze zależą losy biznesów związanych ze specjalistycznymi robotami budowlanymi (PKD Dział 43). Dla przedsiębiorców skupionych wokół „wykończeniówki” oraz prac takich jak przygotowywanie terenu pod budowę czy wykonywanie instalacji elektrycznych i wodno-kanalizacyjnych, brak nowych budów oznacza brak nowych zleceń.

- Zaległości wykonawców instalacji elektrycznych w rok wzrosły o ponad 40 proc., a w ostatnim półroczu o 24 proc. i wynoszą dziś 239 mln zł.

- Posadzkarstwo, tapetowanie i oblicowywanie ścian zwiększyło przeterminowane długi odpowiednio o 29 i 16 proc. do 76 mln zł.

- Według danych Rejestru Dłużników BIG InfoMonitor i BIK, łączne zaległe zadłużenie specjalistycznych robót budowlanych w czerwcu 2023 r. wyniosło ponad 1,4 mld zł i było to o 17 proc. więcej niż w czerwcu 2022 r.

- Nieterminowych płatników w tym czasie przybyło 1290. W przeciwieństwie do sytuacji w firmach wznoszących budynki, na razie nie widać tu spowolnienia w przyroście zaległości. W I poł. br. podobnie tak jak II poł. ub.r. przybyło im na koncie ok. 100 mln zł nieopłaconych zobowiązań.

Choć jedna z przeszkód w prowadzeniu biznesu, czyli gwałtowny wzrost cen materiałów budowlanych, wygląda już nieco lepiej, bo zamiast notowanych średnich 24 i 20 proc. zmian w 2021 i 2022, w czerwcu 2023 r., w stosunku do czerwca 2022 r., było to 3,6 proc. podaje Grupa PSB . Jak wynika z ostatniej analizy GUS, jest to obecnie trzecia na liście barier prowadzenia działalności budowlanej. Poważniejszymi utrudnieniami są płace pracowników oraz koszty energii i paliw.

– Możemy przypuszczać, że w dłuższej perspektywie pomoże program „Pierwsze mieszkanie". Program będzie czynnikiem stymulującym popyt na kredyty mieszkaniowe, a tym samym na nieruchomości. Szacujemy, że za 1/3 akcji kredytowej w II półroczu będą odpowiadać kredyty udzielone właśnie w ramach tego projektu. Część kredytów będzie finansować zakup nieruchomości na rynku pierwotnym od dewelopera, część na rynku wtórnym, a część budowę we własnym zakresie– mówi dr hab. Waldemar Rogowski.

– We wszystkich trzech sytuacjach zwiększy to popyt na usługi firm budowlanych z różnych działów budownictwa. To bardzo dobra wiadomość dla sektora, ale na zmiany trzeba będzie jeszcze trochę poczekać Szansą jest również zaangażowanie w budowę centrów logistycznych i hal magazynowych – dodaje.

Inżynieria lądowa ratuje sytuację

Zdecydowanie najlepiej radzą sobie przedsiębiorcy wykonujący roboty związane z budową obiektów inżynierii lądowej i wodnej (PKD Dział 42). Tam, w ciągu ostatnich 12 miesięcy, zmniejszyła się kwota nieopłaconych w terminie zobowiązań i w czerwcu 2023 wyniosła 957 mln zł. W analogicznym okresie roku ubiegłego było to niemal 1,2 mld zł.

Spadek – na tle innych podmiotów z sektora – jest zatem dość znaczny. Z czego może to wynikać?

– Bardzo duże projekty infrastrukturalne realizowane są w większości ze środków unijnych. Gdy płyną pieniądze z UE wykonawcy tych inwestycji są bezpieczni. Ich losy nie są zależne od czynników zewnętrznych w tak dużym stopniu, jak losy podmiotów realizujących projekty prywatnych inwestorów – wyjaśnia główny analityk BIG InfoMonitor.

– Także KPO i środki z nowej perspektywy finansowej byłyby bardzo dużym, pozytywnym zastrzykiem dla budownictwa drogowego i kolejowego – podsumowuje dr hab. Waldemar Rogowski.