Obligacje skarbowe lipiec 2022 - oprocentowanie nawet do 6,25%. Jak kupić obligacje skarbowe Skarbu Państwa?

Nowe obligacje skarbowe Skarbu Państwa dostępne są od czerwca 2022 i cieszą się coraz większym zainteresowaniem. Ich oprocentowanie jest zmienne, równe stopie referencyjnej NBP. Zgodnie z zapowiedziami, w lipcu 2022 wzrosło ono w związku z podniesieniem stóp procentowych. Aktualnie oprocentowanie 1-rocznych obligacji wynosi 6,00%, a 2-letnich 6,25%. Oprócz tego podniesiono oprocentowanie wszystkich obligacji detalicznych. Dowiedz się, jak kupić obligacje skarbowe Skarbu Państwa. Czy nowe obligacje ochronią Polaków przed inflacją? Dowiedz się, jakie jest oprocentowanie obligacji skarbowych w lipcu 2022.

Spis treści

- Nowe obligacje skarbowe od lipca 2022 - wyższe oprocentowanie

- Obligacje skarbowe skarbu Państwa - oferta lipiec 2022

- W czerwcu 2022 rekord sprzedaży obligacji Skarbu Państwa

- Jak kupić obligacje skarbowe?

- Czy warto inwestować w nowe obligacje skarbowe?

- Zamiana starych obligacji na nowe – komu się opłaca?

Nowe obligacje skarbowe od lipca 2022 - wyższe oprocentowanie

W lipcu 2022 oprocentowanie obligacji rocznych i dwuletnich będzie wyższe o 0,75 pp. Podnosimy również oprocentowanie instrumentów detalicznych o zapadalności od 3 do 12 lat o 0,50 pp. Chcemy zachęcić naszych klientów do długoterminowego oszczędzania z obligacjami skarbowymi - komentuje Sebastian Skuza, sekretarz stanu w Ministerstwie Finansów.

Przypomnijmy, że już od czerwca 2022 można kupić detaliczne obligacje skarbowe, których oprocentowanie zależy od poziomu głównej stopy procentowej NBP. Do stałej oferty wprowadzone zostały dwie nowe obligacje z oprocentowaniem równym stopie referencyjnej NBP - aktualnie 6,5%:

- roczne obligacje skarbowe o oprocentowaniu zmiennym (ROR) - w lipcu oprocentowane na poziomie 6,00 %. W kolejnych miesięcznych okresach odsetkowych oprocentowanie będzie obliczane jako suma stopy referencyjnej NBP i marży w wysokości 0,00%.

- 2-letnie obligacje skarbowe o oprocentowaniu zmiennym (DOR) - w lipcu oprocentowane na poziomie 6,25%. W kolejnych miesięcznych okresach odsetkowych oprocentowanie będzie obliczane jako suma stopy referencyjnej NBP i marży w wysokości 0,25%.

W obu przypadkach co miesiąc ma być aktualizowany poziom oprocentowania i co miesiąc mają być wypłacane odsetki. W przypadku papierów rocznych oprocentowanie ma być równe stopie referencyjnej NBP (6,5%). Jeśli pieniądze będziemy chcieli powierzyć na dwa lata, to przy określaniu oprocentowania, jako bonus co miesiąc do stopy procentowej doliczone zostanie 0,25 pkt proc.

Konstrukcja oprocentowania nowych obligacji zapewnia regularną – comiesięczną wypłatę odsetek. Rozpocząć oszczędzanie można już od kwoty 100 zł, gdyż tyle wynosi cena jednej obligacji. Jest ona niezmienna przez cały okres sprzedaży, zatem zakupu można dokonać w dowolnym momencie.

Czytaj też:

Obligacje skarbowe skarbu Państwa - oferta lipiec 2022

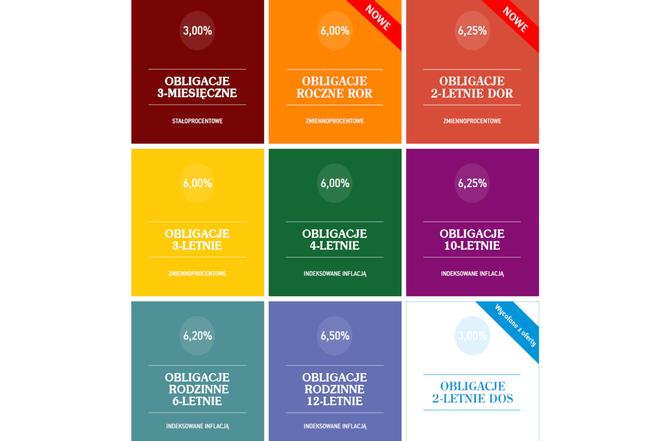

Oprócz wprowadzenia nowych obligacji skarbowych, od czerwca 2022 zostało podniesione oprocentowanie wszystkich obligacji detalicznych. Na poniższej infografice aktualna oferta obligacji skarbowych Skarbu Państwa.

W pierwszym okresie odsetkowym obligacje oprocentowane będą odpowiednio:

- 3-letnie - 6,00%

- 4-letnie - 6,00%

- 10-letnie - 6,25%

- 6-letnie - 6,20%

- 12-letnie - 6,50%

Obligacje 6- i 12-letnie to obligacje rodzinne przeznaczone dla beneficjentów programu „Rodzina 500 plus”.

| Typ obligacji | Szczegóły oferty (sprzedaż w dniach 1-31 lipca) | Cena sprzedaży |

| OTS09223-miesięczne | Obligacje trzymiesięczne są obligacjami o oprocentowaniu stałym wynoszącym 3,00% w skali roku. Oprocentowanie jest naliczane od wartości 100 zł, a odsetki są wypłacane po zakończeniu oszczędzania (po trzech miesiącach od dnia zakupu). |

100 zł 100,00 zł przy zamianie |

| ROR0623 roczne |

Obligacje roczne są obligacjami o zmiennym oprocentowaniu. W pierwszym miesiącu oprocentowanie wynosi 6,00% w skali roku. W kolejnych miesięcznych okresach odsetkowych oprocentowanie jest równe stopie referencyjnej NBP i stałej marży wynoszącej 0,00%. Odsetki są wypłacane co miesiąc. |

100 zł 99,90 zł przy zamianie |

| DOR0624 2-letnie |

Obligacje dwuletnie są obligacjami o zmiennym oprocentowaniu W pierwszym miesiącu oprocentowanie wynosi 6,25% w skali roku. W kolejnych miesięcznych okresach odsetkowych oprocentowanie jest równe stopie referencyjnej NBP i stałej marży wynoszącej 0,25%. Odsetki są wypłacane co miesiąc. |

100 zł99,90 złprzy zamianie |

| TOZ0625 3-letnie |

Obligacje trzyletnie są obligacjami o zmiennym oprocentowaniu. W pierwszych sześciu miesiącach oprocentowanie wynosi 6,00% w skali roku. W kolejnych okresach równe jest oprocentowaniu po jakim banki pożyczają sobie pieniądze (tzw. stawka WIBOR 6M1). Odsetki są wypłacane co sześć miesięcy. |

100 zł 99,90 zł przy zamianie |

| COI0626 4-letnie |

Obligacje czteroletnie są obligacjami, których oprocentowanie oparte jest o inflację2. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,00%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 1,00%. Odsetki są wypłacane po każdym roku oszczędzania. |

100 zł 99,90 zł przy zamianie |

| EDO0632 10-letnie |

Obligacje dziesięcioletnie są obligacjami, których oprocentowanie oparte jest o inflację2. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,25%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 1,25%. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki naliczone za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł 99,90 zł przy zamianie |

|

ROS0628 6-letnie obligacje rodzinne |

Rodzinne Obligacje Sześcioletnie są obligacjami przeznaczonymi dla beneficjentów programu Rodzina 500+. Ich oprocentowanie jest preferencyjne w stosunku do obligacji znajdującej się w standardowej ofercie i oparte jest o inflację2. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,20%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 1,50%. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki naliczone za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł |

|

ROD0634 12-letnie obligacje rodzinne |

Rodzinne Obligacje Dwunastoletnie są obligacjami przeznaczonymi dla beneficjentów programu Rodzina 500+. Ich oprocentowanie jest preferencyjne w stosunku do obligacji znajdującej się w standardowej ofercie i oparte jest o inflację2. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,50%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 1,75%. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki naliczone za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł |

- ¹ półroczna stopa procentowa pożyczek oferowanych na warszawskim rynku międzybankowym.

- ² stopa wzrostu cen towarów i usług konsumpcyjnych, przyjmowana dla 12 miesięcy i ogłaszana przez Prezesa GUS w miesiącu poprzedzającym pierwszy miesiąc danego okresu odsetkowego.

W czerwcu 2022 rekord sprzedaży obligacji Skarbu Państwa

W czerwcu 2022 Polacy kupili obligacje o wartości 14 mld 72 mln zł - poinformowało 13 lipca Ministerstwo Finansów. Dla porównania, w maju sprzedano obligacje o wartości prawie 2,4 mld zł.

Trzeba dodać, że 50% obligacji kupionych w czerwcu to były nowo wprowadzone 1-roczne i 2-letnie obligacje, o zmiennym oprocentowaniu opartym o stopę referencyjną NBP.

Ministerstwo podało też, że zainteresowaniem cieszyły się obligacje 4-letnie (34% udziału w sprzedaży), 2-letnie (9%), 3-miesięczne (7%) i 10-letnie (7%), 3-letnie (1,3%).

W czerwcu sprzedano obligacje:

3-miesięczne (OTS0922) – 1.012,2 mln zł,1-roczne (ROR0623) – 5.684,5 mln zł,2-letnie (DOR0624) – 1.321,9 mln zł,3-letnie (TOZ0625) – 187,2 mln zł,4-letnie (COI0626) – 4.825,7 mln zł,10-letnie (EDO0632) – 964,0 mln zł.

Jak kupić obligacje skarbowe?

Obligacje Skarbu Państwa można kupić:

- w dowolnym momencie przez Internet w serwisie www.obligacjeskarbowe.pl,

- przez telefon: dzwoniąc pod numer 801 310 210, bądź +48 81 535 66 55 dla połączeń z telefonów komórkowych i z zagranicy. Serwis telefoniczny jest czynny od poniedziałku do piątku od godziny 8.00 do 17.00 z wyjątkiem dni świątecznych,

- poprzez konto Inteligo,

- w oddziałach PKO Banku Polskiego oraz Punktach Obsługi Klientów Biura Maklerskiego PKO Banku Polskiego.

Czy warto inwestować w nowe obligacje skarbowe?

Nowe obligacje rządowe wydają się być bardzo atrakcyjne, szczególnie w stosunku do aktualnych lokat bankowych. Rząd deklaruje, że oprocentowanie obligacji będzie rosło wraz z rosnącymi stopami procentowymi, chociaż trudno przewidzieć jakich wzrostów możemy się spodziewać. Być może stopa procentowa nie przekroczy poziomu 7%? A może osiągnie 10%?

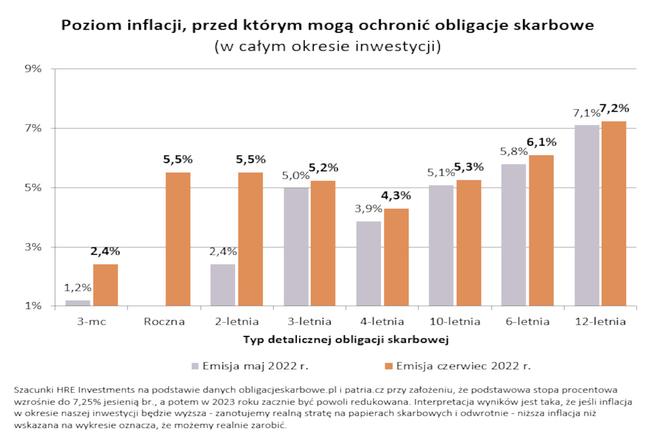

Z aktualnych notowań kontraktów terminowych na stopę procentową wynika, że już w 2023 roku Rada Polityki Pieniężnej może zacząć obniżki stóp procentowych, co może ograniczać oprocentowanie obligacji rocznych i dwuletnich pod koniec okresu oszczędzania. Jeśli przyjąć, że spełnią się te prognozy, można szacować, że nowe papiery roczne i dwuletnie mogą uchronić nasze oszczędności przed inflacją na poziomie około 5,5% - twierdzi Bartosz Turek, główny analityk HRE Investments.

Aktualnie oferta ta jest lepsza niż jakikolwiek bankowy depozyt. Z drugiej strony wg projekcji przygotowanej przez analityków NBP w ciągu najbliższych 12 miesięcy ceny dóbr i usług (inflacja) pójdą w górę o 10,2%. Dopiero kolejny rok ma przynieść inflację na poziomie 4,4%. Spełnienie się tych wszystkich prognoz oznaczałoby, że ani oferowane przez rząd w czerwcu obligacje roczne, ani dwuletnie nie uchronią w pełni kapitału przed destrukcyjnym działaniem inflacji. Tak przynajmniej sugerują dziś formułowane przewidywania - dodaje ekspert.

Należy pamiętać, że od wszystkich dochodów osiąganych z obligacji skarbowych należy zapłacić tzw. podatek Belki. W efekcie wraz z tym jak rośnie inflacja otrzymujemy coraz wyższe oprocentowanie obligacji, ale nasza dodatkowa marża zysku jest z coraz większą nawiązką pochłaniana przez podatek.

W praktyce obligacje czteroletnie kupione w czerwcu będą w stanie ochronić nas przed inflacją na poziomie około 4-4,5%. Dziesięciolatki mogą uchronić przed wzrostem cen w tempie 5-5,5% rocznie. Dopiero obligacje dwunastoletnie chronią przed inflacją na poziomie około 7-7,5%. Są to jednak papiery przeznaczone dla osób otrzymujących świadczenie 500+, a na zakup tych obligacji można wydać tylko tyle ile otrzymano w ramach świadczenia wychowawczego.

Być może nowy projekt rządu zmusi banki do wypracowania nowej atrakcyjnej oferty, żeby ponownie zachęcić Polaków do oszczędzania. Podczas kryzysu pandemii i wojny na Ukrainie Polacy wycofali z banków ogromne fundusze, więc banki muszą zawalczyć o nie, znaleźć atrakcyjną ofertę depozytową - powiedział Jarosław Fuchs, wiceprezes zarządu Banku Pekao.

Zamiana starych obligacji na nowe – komu się opłaca?

Dużą zmianą jest też podniesienie do 3% oprocentowania trzymiesięcznych obligacji. W maju mogliśmy na nich zarobić o połowę mniej. Zasadna wydaje się więc przedterminowa sprzedaż tych papierów, aby zamienić obligacje starych emisji na nowe – lepiej oprocentowane.

Podobnie jest w przypadku osób, które w ostatnich miesiącach inwestowały swoje oszczędności w ramach dwuletnich obligacji skarbowych. Te w maju 2022 sprzedawane były z 3-proc. kuponem. Jeszcze gorzej było w kwietniu, kiedy dwuletnie na papierach można było zarobić 2% czy w lutym i marcu - 1,5%. Aż trudno w to uwierzyć, ale w okresie od maja 2020 do stycznia 2022 inwestowaliśmy w obligacje w zamian za obietnicę wypłacenia zaledwie 1% zysku (minus podatek).

Trzeba więc jeszcze raz podkreślić, że od czerwca 2022 obligacje skarbowe dwuletnie będą oprocentowane w pierwszym miesiącu na 5,25%, a potem 0,25 pkt. proc. ponad stopę referencyjną NBP.

Reasumując osoby, które w ostatnim czasie inwestowały swoje środki kupując obligacje trzymiesięczne i dwuletnie, powinny rozważyć zamianę posiadanych papierów na te emitowane w czerwcu. Strata związana z utraceniem dotychczas naliczonych odsetek powinna zostać szybko nadrobiona i to z nawiązką jeśli w czerwcu kupimy papiery oprocentowane nawet kilkukrotnie lepiej niż te, które są dziś w naszych pródłoortfelach.

Źródło: gov.pl, HRE Investments