Pomoc dla kredytobiorców 2022 i 2023 - na jakich zasadach wnioskować o wakacje kredytowe? Zainteresowanie jest ogromne

Pomoc dla kredytobiorców 2022 i 2023 - już od 29 lipca kredytobiorcy mogą odroczyć spłatę łącznie osiem rat kredytu w 2022 i 2023 roku. Przypomnijmy, że 14 lipca 2022 prezydent Andrzej Duda podpisał projekt ustawy pomocowej dla kredytobiorców, zatwierdzony wcześniej przez Sejm i Senat. To wsparcie dla tych, którzy najbardziej ucierpieli przez podwyżki stóp procentowych, chodzi m.in. o wakacje kredytowe, reformę WIBOR i pomoc dla tych, którzy nie są w stanie na bieżąco spłacać rat kredytu. Okazuje się, że banki utrudniają korzystanie z wakacji kredytowych. UOKiK reaguje.

Spis treści

- Pomoc dla kredytobiorców 2022 i 2023 - jakie zasady?

- Kiedy ustawa o pomocy dla kredytobiorców weszła w życie?

- Pomoc dla kredytobiorców - złóż wniosek o wakacje kredytowe

- Nowy wskaźnik oprocentowania dla kredytobiorców

- Fundusz Wsparcia Kredytobiorców w szczególnie trudnej sytuacji

- Pomoc dla kredytobiorców bardzo potrzebna po podwyżkach stóp

- Pomoc dla kredytobiorców co oznacza dla tych, którzy o zakupie mieszkania dopiero myślą?

Pomoc dla kredytobiorców 2022 i 2023 - jakie zasady?

Zmiany przewidziane w ustawie pomocowej dla kredytobiorców:

- Cztery miesiące wakacji kredytowych w 2022 roku i kolejne cztery w 2023. Łączny koszt z tego tytułu to ok. 3 mld zł. Wakacje mają dotyczyć wszystkich umów o kredyt hipoteczny, również zawartych przed 2017 rokiem. Z wakacji kredytowych nie będą mogły skorzystać osoby mające zobowiązanie w walucie innej niż złoty.

- Fundusz Wsparcia Kredytobiorców dla kredytobiorców w trudnej sytuacji finansowej wzrośnie z 600 mln zł, do 2 mld (pula do wykorzystania w 2022 roku); w 2022 będzie to kolejne 2 mld zł. Koszty poniesie sektor bankowy – powiedział premier.

- WIBOR ma być zastąpiony nową stawką. Jeśli sektor bankowy nie zaproponuje zmiany, to będzie to stawka overnight POLONIA, liczona przez NBP, która może być korzystniejsza o około 0,4 pkt. proc.

Kiedy ustawa o pomocy dla kredytobiorców weszła w życie?

14 lipca 2022 Andrzej Duda podpisał ustawę wprowadzającą wakacje kredytowe oraz reformę wskaźnika WIBOR. Ustawa weszła w życie 29 lipca 2022.

Pomoc dla kredytobiorców - złóż wniosek o wakacje kredytowe

Kredytobiorcom przysługują cztery miesiące tzw. wakacji kredytowych zarówno w roku 2022, jak i w 2023. W sumie kredytobiorca może nie spłacać 8 rat do końca 2023 roku. Wakacje dotyczą zarówno części kapitałowej, jak i odsetkowej kredytu. Wnioski można składać w bankach od 29 lipca.

Dodajmy, że od 29 lipca banki muszą zapewnić swoim klientom możliwość składania wniosków z oddziałach i za pośrednictwem bankowości elektronicznej. 16 banków pod tym względem kontroluje UOKiK. Są to:

- Alior Bank,

- Bank Handlowy w Warszawie,

- Bank Millennium,

- Bank Ochrony Środowiska,

- Bank Pocztowy,

- Bank Polska Kasa Opieki,

- Bank Polskiej Spółdzielczości (Grupa BPS),

- BNP Paribas Bank Polska,

- Credit Agricole Bank Polska,

- ING Bank Śląski, mBank,

- Pekao Bank Hipoteczny,

- PKO Bank Hipoteczny,

- Powszechna Kasa Oszczędności Bank Polski,

- Santander Bank Polska, SG Bank.

W ciągu pierwszego tygodnia obowiązywania wakacji kredytowych UOKiK dostał ok. 550 skarg. Skargi dotyczyły głównie wymagania przez banki złożenia kilku różnych wniosków na zawieszenie każdej z rat, straszenia konsumentów negatywnym wpływem wakacji kredytowych na ocenę zdolności kredytowej czy problemów z elektronicznym składaniem wniosków.

Urząd Ochrony Konkurencji i Konsumentów ma sprawy wyjaśniające w 17 bankach.

Których banków dotyczą postępowania? Jakie skargi wpływają do UOKiK? Co odpowiada prezes UOKiK? przeczytasz TUTAJ

Nowy wskaźnik oprocentowania dla kredytobiorców

Od 1 stycznia 2023, razem z regulatorem rynku, ale przede wszystkim we współpracy z Sejmem, rząd ma narzucić obowiązek posługiwania się inną niż WIBOR, transparentną stawką pochodzącą z rynku międzybankowego depozytów overnight - zapowiedział Mateusz Morawiecki. Jeśli sektor bankowy jej nie wypracuje, to będzie to stawka overnight POLONIA, liczona przez NBP.

Fundusz Wsparcia Kredytobiorców w szczególnie trudnej sytuacji

Fundusz Wsparcia Kredytobiorców, który dotychczas wynosił 600 mln zł, ma wzrosnąć do 2 mld zł i to jest pula do wykorzystania już w 2022 roku, a na 2023 będzie to kolejne 2 mld zł. Punkt pomocowy ma objąć kredytobiorców, którzy znajdą się w szczególnie trudnej sytuacji. Chodzi o tych, których rata kredytu będzie przekraczała 50% dochodu, albo którzy staną się bezrobotni i nie będzie ich stać na spłatę kredytu. Rząd chce zmusić sektor bankowy do skonstruowania bardziej realnego i większego funduszu wsparcia kredytobiorców.

Już dziś kredytobiorcy, którzy nie są w stanie spłacać rat kredytów mogą korzystać z dopłat z Funduszu Wsparcia Kredytobiorców. Warunkiem otrzymania wsparcia jest spełnienie jednego z warunków:

Posiadanie statusu bezrobotnego przez co najmniej jednego z kredytobiorców.Miesięczne koszty obsługi kredytu mieszkaniowego przekraczają 50 proc. miesięcznych dochodówMiesięczny dochód po odjęciu kosztów kredytów nie przekracza określonej kwoty – w 2022 r. to 1552 zł w gospodarstwie jednoosobowym i 1200 zł na osobę w gospodarstwie wieloosobowym.Maksymalne wsparcie z FWK wynosi 2 tys. zł i może być wypłacane nawet przez 36 miesięcy, co daje łącznie 72 tys. zł. Wsparcie ma charakter zwrotny. Spłata rozpoczyna się po 2 latach od wypłaty ostatniej dopłaty i następuje w 144 równych, nieoprocentowanych miesięcznych ratach. Część wsparcia może zostać umorzona. Warunkiem umorzenia jest terminowa spłata pierwszych 100 rat pożyczki z FWK. Przy maksymalnej kwocie wsparcia (2 tys. zł przez 36 miesięcy) po terminowej spłacie 100 rat (50 tys. zł) kolejne 44 raty wynoszące 22 tys. zł zostaną umorzone.

Pomoc dla kredytobiorców bardzo potrzebna po podwyżkach stóp

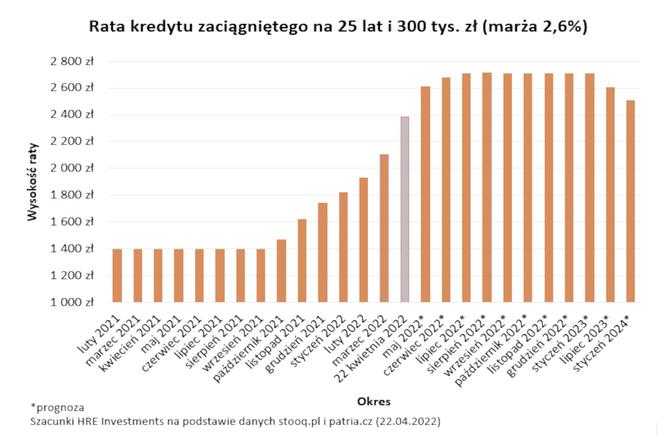

Wiele osób takiego wsparcia dziś potrzebuje. Cykl podwyżek stóp procentowych spowodował już bowiem, że rata przeciętnego kredytu mieszkaniowego wzrosła o około 70%. Wszystko wskazuje na to, że wciąż nie jesteśmy u kresu podwyżek. Rośnie inflacja w Polsce, zapowiadane są dalsze podwyżki stóp procentowych.

Czytaj też:

- Czy banki utrudniają korzystanie z wakacji kredytowych?

- Oprocentowanie kredytu hipotecznego - stałe czy zmienne? Różnice

- Stałe oprocentowanie kredytu - czy opłaca się bardziej niż zmienne w obecnej sytuacji?

- Stopy procentowe mogą wzrosnąć nawet do 7%

- Inflacja w Polsce w kwietniu 12,4%! Szczyt spodziewany w czerwcu

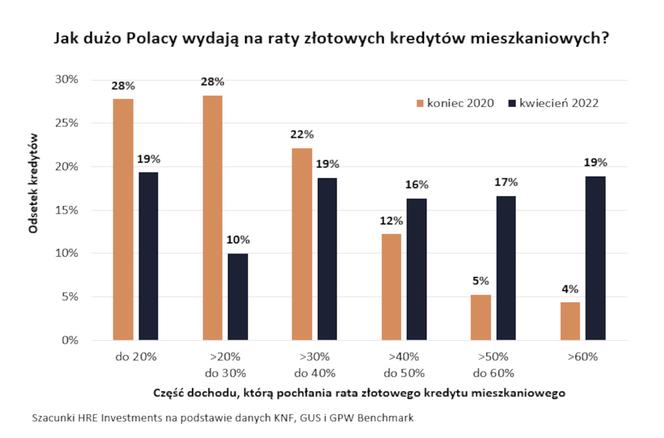

Z szacunków HRE Investments wynika, że jeszcze w 2020 roku przeciętny kredytobiorca wydawał na ratę około 29% dochodu, a dziś na ten cel wydaje już około 40-45% wynagrodzenia. Nawet 35-40% osób posiadających złotowy kredyt mieszkaniowy może wydawać dziś na ratę co najmniej połowę miesięcznego dochodu. W ciągu zaledwie kilku miesięcy kilkukrotnie urosła grupa kredytobiorców, których dotyczy ten problem.

Pomoc dla kredytobiorców co oznacza dla tych, którzy o zakupie mieszkania dopiero myślą?

Każdy z elementów rządowego pakietu oznacza dla banków koszty lub przynajmniej mniejsze przychody. W końcu pieniądze na Fundusz Wsparcia Kredytobiorców pochodzą z kas banków. Rezygnacja z oprocentowania złotowych kredytów mieszkaniowych raz na kwartał również może oznaczać dla banków koszty idące w miliardy. Zastąpienie WIBOR-u innym (potencjalnie niższym wskaźnikiem) to niższe oprocentowanie kredytów, a więc też niższe przychody dla banków.

Ktoś za to będzie musiał zapłacić i najprawdopodobniej część kosztów zostanie przerzucona na klientów. Banki do wyboru mają klasycznie trzy rozwiązania – obniżyć oprocentowanie depozytów, zwiększyć wpływy z opłat bankowych lub podnieść oprocentowanie kredytów. Dziś najbardziej prawdopodobne są dwa ostatnie rozwiązania.

Jest to zła perspektywa z punktu widzenia osób, które o zaciągnięciu kredytu dopiero myślą. Jeśli bowiem banki zaczną podnosić marże kredytowe, to jeszcze bardziej ograniczy to dostęp do kredytów hipotecznych. Dziś po mocnych podwyżkach stóp procentowych i ograniczeniu w dostępie do kredytów zalecanym przez UKNF i tak nie jest łatwo.

Źródło: PAP, HRE Investments